يخلط الكثير من الناس ورجال الأعمال، بين مصطلح الاستقلال المالي وبين الثراء، أو بينه وبين القدرة على توفير مبلغ مالي آخر الشهر. لكن في الحقيقة هذا ليس صحيحاً، لأنّ الاستقلال المالي له أبعاد أكبر من ذلك بكثير.

لذا يعد الاستقلال المالي طُموحاً صعب المنال للكثيرين، كونه يمنحهم الأمان وسلطة القرار والحرية المالية في جميع الأوقات.

تابع معنا هذا المقال للتعرّف أكثر على معنى الاستقلال المالي وأهم طرق الوصول إليه.

الثراء والاستقلال المالي || خلط المصطلحات

الثراء والاستقلال المالي هما مفهومان مختلفان عن بعضهما البعض، لأنه يمكن أن يكون الشخص ثرياً دون أن يكون مستقلاً مادياً، وبالعكس.

ويمكن فهم هذه المعادلة من خلال التفصيل أكثر في كلٍّ من مفهوم الثراء ومفهوم الاستقلال المالي.

أولاً: مفهوم الثراء

يشير الثراء إلى الحالة التي يتمتّع فيها الشخص بثروة كبيرة سواءً كانت أموالاً منقولة (كالسيولة النقدية)، أو غير منقولة (كالعقارات وغيرها).

وقد يحقّق الإنسان الثراء نتيجة للعمل الجاد والاستثمارات الناجحة، أو حتى عن طريق ورثة من الأهل أو غير ذلك…

أياً كان مصدر تلك الأموال فإنّ كثرتها وزيادتها عن حاجة الفرد تعني الثراء.

وبالرجوع إلى مصادر تعريف الثراء فقد تجد فروقات بين تعريفٍ وآخر، إلا أنّ معظمها يتّفق بأنها زيادة المال عن الحاجة.

ثانياً: مفهوم الاستقلال المالي

يمكن تعريف الاستقلال المالي بأنّه الحالة التي يكون فيها الشخص قادراً على دفع كامل نفقات حياته، دون الحاجة إلى الاعتماد على مصادر دخل خارجية.

بمعنى آخر فإنّ الاستقلال المالي يسمح لصاحبه بحرية الحياة، والوفاء بالالتزامات المالية له ولأسرته دون أن يعمل.

فالشخص المستقل مالياً يتمتّع بالقدرة على تولّي مسؤولية حياته المالية بشكل كامل، ويمتلك القدرة على الابتعاد عن بيئات العمل السامة دون أن يتأثّر استقراره المالي.

للتوضيح أكثر، فإنّ الاستقلال المالي لا يعني ألّا يعمل الشخص أبداً. بل يعني امتلاك هذا الشخص حرية الاختيار بين العمل أو تركه.

وبالتالي، يمكن أن يكون الشخص ثرياً ولكنه ليس مستقلاً مادياً؛ إذا كان يعتمد على دخل ثابت مرتفع من وظيفته الحالية أو من أصول معينة، ولا يمتلك مصادر دخل متعدّدة ومستقرّة.

وعلى العكس من ذلك، يمكن للشخص أن يحقِّق الاستقلال المادي دون أن يكون ثرياً؛ إذا كان يمتلك مصادر دخل متنوعة ومستقرّة تكفي لتلبية احتياجاته المادية دون الحاجة للعمل أو الاعتماد على دخل شخص آخر.

باختصار، الثراء يعبّر عن حجم الثروة المالية التي يمتلكها الشخص، بينما الاستقلال المالي يتعلّق بالقدرة على تلبية الاحتياجات المالية وتحقيق الاستقلالية المالية.

لذلك، يمكن أن يكون الثراء أحد العوامل التي تساعد في تحقيق الاستقلال المادي، ولكنهما بالتأكيد مفهومين مختلفين كما وضّحنا ذلك.

كيف أصل إلى الاستقلال المالي؟

بدايةً عليك معرفة أنّ تحقيق الاستقلال المالي غاية ليست سهلة المنال، بالمقابل ليست مستحيلة بالطبع.

والأرزاق هي هبة من الله تعالى للبشر، وبدورنا علينا التوكّل على الله والأخذ بالأسباب في تحقيق ذاك المراد.

فالوصول إلى الاستقلال المالي يتطلّب منك المثابرة والتضحية والصبر، وتعلّم الطرق الأفضل لإدارة أموالك ومدّخراتك. ويمكن تحقيق ذلك من خلال الموازنة بين تقليل نفقاتك وزيادة دخلك.

وفي هذه النقطة تجد أغلب الناس يستسهلون الأمر ويعملون على خفض نفقاتهم فقط. لكن المحزن في ذلك أنّه يستحيل الوصول إلى الاستقلال المالي دون تحقيق الأمرين معاً (تقليل النفقات وزيادة الدخل).

ويمكن تلخيص أهم طرق الوصول إلى الاستقلال المالي من خلال العمل وفق الخطوات التالية.

خطوات عملية للوصول إلى الاستقلال المالي

كما ذكرنا سابقاً، لا يوجد طرق سحرية قصيرة لتحقيق الاستقلال المالي، وإنما عليك التأنّي والالتزام بتلك الخطوات لسنواتٍ طويلة.

أولاً: إيجاد مصادر للدخل السلبي

تُعتبَر هذه الخطوة إحدى أهم الخطوات على الإطلاق في تحقيق استقلالك المالي. لكن هل سبق وأن سمعت بالدخل السلبي؟ إن لم يكن كذلك فلا عليك، سأشرح لك باختصار معناه وطرق تحقيقه.

يُقصد بالدخل السلبي أن تمتلك تدفقات مالية دورية دون الحاجة إلى العمل، أو بذل جهد كي تحصل عليها. كيف ذلك؟

دعني أخبرك أكثر عن الأمر، ماذا لو كنت تمتلك عقاراً وتقوم بتأجيره والحصول على عائدات الإيجار الشهرية؟ بالضبط هذا هو أحد أنواع الدخل السلبي وأكثرها شهرة.

قد تقول الآن من أين لي أن أحصل على عقار حتى أقوم بتأجيره! هذا ضربٌ من الخيال بالنسبة لإمكاناتي المالية.

هذا صحيح، لذلك سأعرض لك قائمة تضم عدة طرق مختلفة للدخل السلبي، واختر منها الأنسب لوضعك.

مفاتيح وطرق عملية لتحقيق الدخل السلبي:

- إطلاق متجر إلكتروني.

- التسويق بالعمولة.

- تأليف كتاب وبيعه.

- تصميم دورة تدريبية في اختصاصك ونشرها في مواقع الدورات المدفوعة.

- إنشاء قناة يوتيوب.

- إنشاء مدونة تضم معلومات مفيدة ضمن اختصاصك.

- تصميم نماذج وبيعها عبر مواقع بسيطة (نماذج تصميم أو فيديو أو صوت أو قوالب بوربوينت أو….).

- الاستثمار في الأسهم.

- الاستثمار في الصناديق المشتركة.

- تأجير المعدات: سواءً سيارات أو آلات أو أي شيء آخر.

ألم تلهمك تلك الخيارات أفكاراً جديدة؟ بالتأكيد هناك العديد من الأفكار التي بدأت بالسطوع في ذهنك، ومع ذلك قد تواجهك بعض الصعوبات. لذلك نصيحتي لك أن تفكّر خارج الصندوق وربما تستعين بشريك للتشاور بفكرتك وتنفيذها سويّةً؛ لِمَ لا؟

ثانياً: التحكم في أموالك

يعتقد الكثيرون بأنّهم يتحكّمون بشكل جيد في أموالهم، في حين أنّهم يرتكبون أخطاءً تولّد لهم الخسائر. لذلك إن أردت التحكّم بالفعل في أموالك فعليك الابتعاد عن الممارسات التالية:

شراء الأشياء غير الضرورية: احذر من الخدع النفسية لشركات التسويق ولا تنجر خلفها. لا أقول لك هنا أن تخفّف مشترياتك، بل أعني شراء فقط ما يلزمك فعلاً.

الشراء لأنّ المنتج رخيص وعليه حسم: صدقني دائماً هناك عروض مميزة للشراء، وإن كنتَ تخطّط لشراء شيء يلزمك بالفعل فمن الجيد البحث عن عرض مناسب. وإلّا فلا تنجر للشراء فقط كون المنتج رخيص الآن.

عدم تسجيل حركاتك المالية: كيف يمكن أن تتحكّم في أموالك وأنت لا تتذكّر ماذا اشتريت الأسبوع الماضي، أو حتى ماذا اشتريت بالأمس!

بالمقابل عليك مراقبة وتسجيل دخلك المالي أيضاً، خصوصاً إن كنت تعمل خارج إطار الوظيفة (صاحب شركة أو عمل حر أو…).

ثالثاً: التخطيط طويل المدى والادخار

من المهم أن تمتلك خطة شهرية لإدارة نفقاتك بناءً على دخلك، مع ضرورة تخصيص جزء من هذا المبلغ لمدّخراتك. فلا أحد يدري متى تحتاج إلى هذه المدخرات مع تقلّبات الأحوال.

ويمكن تحديد مبلغ ثابت أو نسبة مئوية من دخلك للادخار، دون تهاون في النزول عنها. ومع زيادة دخلك ترفع هذه النسبة مُحقّقاً بذلك مدّخرات أعلى.

في هذا الجانب عليك الحذر من ادّخار أموالك بعملة غير مستقرة، تفقد قيمتها مع الزمن وبالتالي تخسر أموالك!

لذا يُنصح الادّخار بالمعادن الثمينة كالذهب، أو العملات القوية المستقرة كالدولار وغيرها.

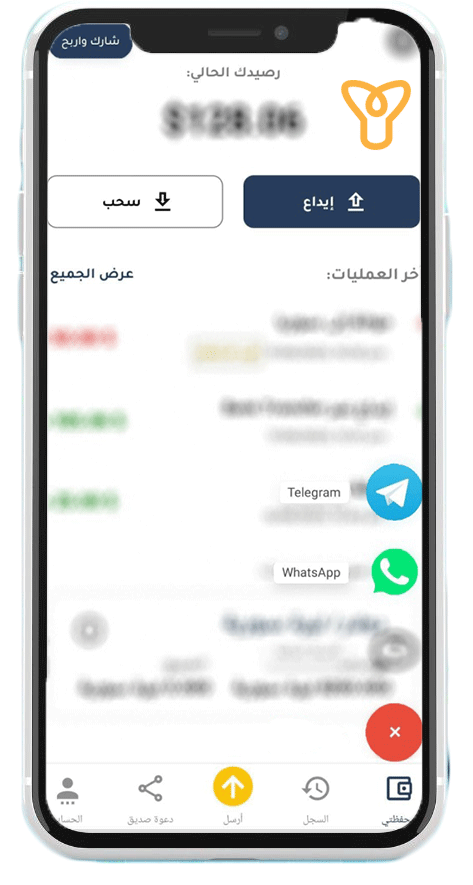

بالمناسبة، يمكنك ادخار أموالك بأمان والحفاظ عليها من تقلّبات سعر الصرف عبر تحميل تطبيق يامرسال، والبدء بإجراء معاملاتك المالية المختلفة والحفاظ على أموالك.

للمزيد اقرأ: دليل يامرسال خطوة بخطوة نحو حلول مالية متكاملة.

رابعاً: تحسين مسارك المهني

لا مانع من الخروج من دائرة الراحة (Comfort Zone) من وقتٍ لآخر. لا أعني أن تتهوّر وتترك عملك؛ دعنا نفكّر بعقلانية أكبر.

فتحسين مسارك المهني ينطوي على عدة خيارات أكثر أماناً من ترك العمل، ويمكن تلخيص تلك الخطوات بما يلي:

الاستثمار في التعليم والتدريب: يجب على الجميع الاستثمار في التعليم والتدريب المستمر لتحسين المهارات وتطوير المعرفة والخبرات المهنية.

فإذا زادت مهاراتك وخبراتك فأنت أمام احتمالين، إما تحقيق دخل أعلى في نفس مكان عملك، أو زيادة فرصتك في البحث عن عمل آخر بدخل أعلى.

وإن كنت تمتلك شركة أو تعمل في عمل حر، فأنت بالتأكيد تعلم جيّداً تأثير زيادة مهاراتك على زيادة دخلك.

التواصل والعلاقات العامة: وفقاً لتجارب العديد من الناس –وقد تكون أنت واحداً منهم- فإنّ العلاقات هي الطريق الأفضل لإيجاد فرصة العمل. وقد تكون حتى أفضل من المهارات المهنية التي تمتلكها أيضاً!

إن كنت لا تصدّق ذلك فيمكنك سؤال أصدقائك ومعارفك عن تجاربهم في العمل، أو بدلاً من ذلك يمكنك التجريب بنفسك والبدء في بناء شبكة علاقات مهنية قوية. لا تنسَ أن تخبرني عن النتائج حينها.

التسويق الشخصي: قد يكون التسويق الشخصي من الطرق الناجحة في بناء سمعة مهنية قوية أمام المختصين في مجالك. استخدم LinkedIN ومنصات العمل الأخرى لإبراز نقاط قوتك في مجالك، وتوسيع شبكة علاقاتك.

بالمناسبة، يشتمل تحسين الوضع المهني على مسارات أخرى، مثل إيجاد عمل صغير إلى جانب عملك (كالعمل عبر الإنترنت). أو حتى تغيير مسارك المهني الحالي بشكل كامل إن كنت تدرك بأنه لا يمتلك مستقبلاً واعداً يحقّق طموحك المالي.

خامساً: تنويع مصادر دخلك

كما يُقال “لا تضع البيض في سلّةٍ واحدة”، فالدنيا بين عسرٍ ويسر ولا تدري متى تفقد مصدر دخلك. لذا عليك إيجاد أكثر من مصدر للدخل، مثل العمل بدوام جزئي إلى جانب عملك.

أعتقد أنّ وباء كورونا هو أفضل مثال لندرك جميعنا أنّ تنويع مصادر الدخل هو ليس خياراً للرفاهية، بل حاجة أساسية.

لكن الأهم من هذا هو إيجاد مصدر دخل لا يتطلّب منك وقتاً أو جهداً. مثل شراء بعض الأسهم، أو أي طريقة أخرى من طرق الدخل السلبي التي تحدّثنا عنها في الفقرة السابقة.

سادساً: الحذر في استخدام البطاقة الائتمانية

من الناحية النفسية فإنّ استخدام البطاقة الائتمانية يشعرنا بقيمة المال بدرجة أقل من دفعه نقداً من جيبنا. بمعنى آخر قد نتردّد في دفع مبلغ كبير من المال نقداً، لكن نفس السلعة ونفس المبلغ يكون أسهل علينا دفعه عبر البطاقة.

بالتأكيد لا أعني عدم استخدام البطاقة، فهي توفّر لك بالمقابل الحماية من عمليات السرقة وسهولة في المعاملات. فقط كن حكيماً واستخدمها بعقلانية أكثر.

من جانبٍ آخر، عليك الابتعاد عن القروض قدر الإمكان، وبشكل خاص القروض ذات الفائدة (القروض الربوية). لأنّها تشكّل استنزافاً حقيقاً لدخلك ومدّخراتك، وضررها أكبر من نفعها.

كما ترى فإنّ هذه الخطوات الست، بعضها ينطوي على تخفيف نفقاتك، وبعضها الآخر يتحدّث عن زيادة إيراداتك المالية. لذلك، فإنّه لا غنى عن استخدام هذين المنهجين معاً للوصول إلى مرادك في الاستقلال المالي.

تطبيق يامرسال || أمان وتوفير في المعاملات المالية

يوماً بعد آخر تزداد الحاجة إلى تحويل الأموال عبر الحدود، سواءً في المعاملات التجارية أو في الأمور الشخصية.

لذلك فإنّ إيجاد طريقة سهلة وآمنة وتوفّر لك المال، هي الحل الأنسب لضمان استمرارية عمليات تحويل الأموال بثقة وراحة.

من هنا جاءت فكرة تطبيق يامرسال، الذي يوفّر لمستخدميه تجربة فريدة وحلول متكاملة في إدارة معاملاتهم المالية.

فمن خلال تطبيق يامرسال ستحصل على محفظة رقمية آمنة، يمكنك من خلالها إيداع أموالك والحفاظ عليها بعملة الدولار الرقمي (USDT Tether).

كما يمكنك إجراء معاملاتك المالية المختلفة عبر التطبيق في:

للمزيد حول مزايا وخدمات يامرسال، ندعوك لقراءة: دليل يامرسال خطوة بخطوة نحو حلول مالية متكاملة.

حمّل تطبيق يامرسال مجاناً من هنا.

نأمل أن تكون قد وجدت ما تبحث عنه هنا في تحقيق الاستقلال المالي، ونتمنى لك التوفيق في الوصول إلى مرادك في الحرية المالية. شاركنا رأيك في التعليقات.