نظام سويفت (Swift) هو نظام تواصل وتوثيق مالي عالمي يُستخدم لتبادل المعلومات المالية بين المؤسسات المالية والبنوك في جميع أنحاء العالم.

ويشكّل اليوم نظام سويفت البنية التحتية التي تربط بين كل بنوك العالم، من خلال تسجيل المعاملات المالية في أكثر من 200 دولة حول العالم.

وحروف كلمة سويفت “SWIFT” هي اختصار لـلكلمات “Society for Worldwide Interbank Financial Telecommunications” وتعني “جمعية الاتصالات المالية العالمية بين البنوك”.

كيف يعمل نظام سويفت

يوفّر نظام سويفت دعماً سريعاً وآمناً للمؤسسات المالية والبنوك حول العالم، فيما يعالج سويفت أكثر من خمسة مليارات رسالة مالية سنوياً.

كما يتيح نظام سويفت للمؤسسات المالية والبنوك والشركات والأفراد إرسال واستلام الأموال عبر الحدود الدولية بسرعة وأمان.

حيث يعتمد نظام سويفت على معايير دولية موحدة للتحويل وتسهيل تدفق الأموال بين البنوك والمؤسسات المالية المختلفة. لذلك، يُعتبر نظام سويفت من أهم الأنظمة الدولية لتحويل الأموال.

واليوم يعمل سويفت في أكثر من 200 دولة حول العالم، ويتم تحويل أكثر من 5 تريليون دولار أمريكي سنوياً باستخدام هذا النظام.

متى نشأ نظام سويفت؟

نشأ نظام سويفت (SWIFT) عام 1973 في بلجيكا. حينها تأسس SWIFT كمبادرة مشتركة بين البنوك العالمية لتطوير نظام موحّد لتبادل وتسوية المعاملات المالية الدولية بين البنوك والمؤسسات المالية والشركات والأفراد.

وكان الهدف منه تحسين كفاءة وأمان عمليات التحويلات المالية الدولية.

ومنذ تأسيسه، نما نظام SWIFT بشكل كبير وأصبح اليوم أحد أكبر وأهم الشبكات المالية في العالم.

ما هو الهدف من وجود نظام سويفت؟

تهدف SWIFT إلى تأمين شبكة دولية للاتصالات الإلكترونية بين ممثلي الأسواق المالية وتوفير وسيلة موثوقة تسمح بتسوية المدفوعات. و ذلك عبر إنشاء مقاييس موحدة في العلاقات المصرفية الدولية.

لذا تهدف في المقام الأول إلى ضمان عدم إنكار المعاملات التجارية. بمعنى أنه لا يمكن لأي من الأطراف المتعاملة نفي وجود صفقة قد تمّت بالفعل.

لذلك يمكن القول بأنّ SWIFT يعمل كوسيلة توثيق تُسجِّل جميع المعاملات المنجَزة، بغض النظر عن قيمتها المالية، بهدف حماية جميع المساهمين.

تحويل الأموال عبر سويفت:

إذا كنت ترغب في تحويل الأموال إلى الخارج، يمكنك بسهولة القيام بذلك عن طريق زيارة أحد البنوك وطلب تحويل الأموال إلى أي حساب في العالم عبر خدمة سويفت.

يتكون هذا النظام من شبكة ضخمة للمراسلة تستخدمها البنوك والمؤسسات المالية الأخرى لإرسال واستقبال المعلومات بسرعة ودقة وأمان، بما في ذلك تعليمات نقل الأموال.

على الرغم من أن نظام SWIFT أصبح يشكّل البنية التحتية للمعاملات المالية، إلا أنه لا يمكن اعتباره مؤسسة مالية بحد ذاتها. لماذا؟

لأن سويفت ببساطة لا يحتفظ بالأصول المالية لإجراء معاملات التحويل. وإنما يمكن اعتباره وسيط يشكّل قناة ربط واتصال آمنة وسريعة بين المؤسسات الأعضاء.

بشكل عام، عند إرسالك حوالة مالية عبر سويفت فإنّ البنك سيطلب منك السويفت كود الخاص بالبنك الذي سترسل له. وهذا ما سنتحدّث عنه في فقرتنا القادمة.

ما هو رمز سويفت أو سويفت كود وكيف يعمل؟

رمز سويفت أو سويفت كود (SWIFT code) هو معيار معترف به عالمياً يُستخدَم لتعريف البنوك والمؤسسات المالية.

ومن خلال SWIFT code يتم تمييز كل بنك أو مؤسسة مالية في العالم بشكل فريد عبر كود مكوّن من 11 خانة.

مكونات السويفت كود:

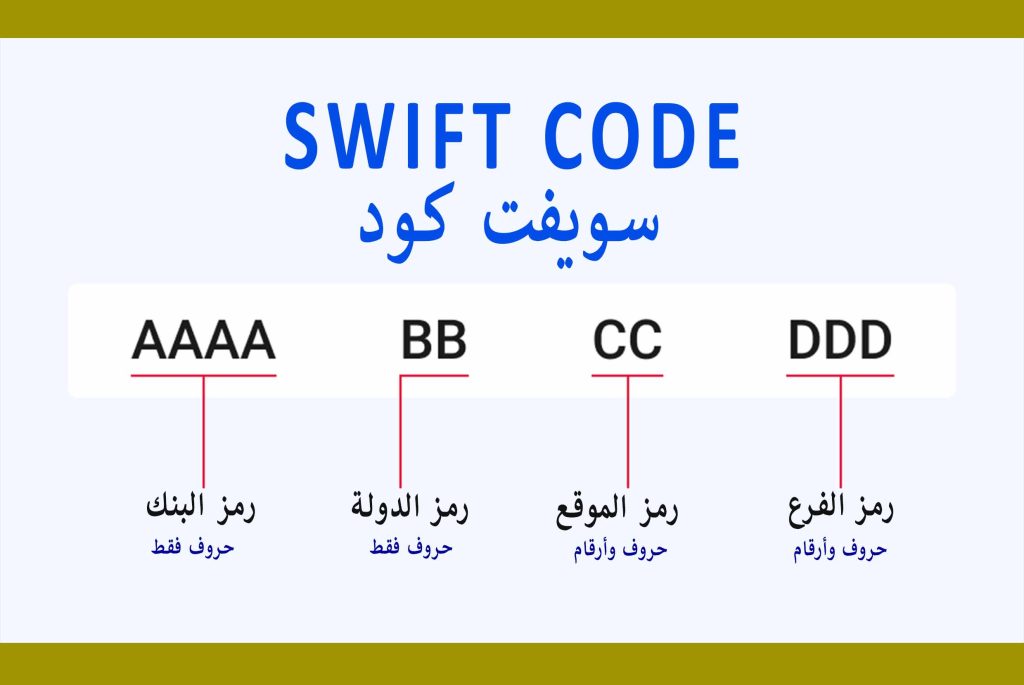

يتكوّن السويفت كود من أربعة أجزاء، فيما يتم تعريف كل جزء بمجموعة محدّدة من الأحرف أو الأرقام. وهذه الأجزاء هي:

- الأول: يتكون من 4 أحرف ويمثل رمز البنك (Bank Identifier Code – BIC).

- الثاني: يتكون من حرفين ويشير إلى الدولة التي يتم فيها استخدام البنك.

- الثالث: يتكون من خانتين ويشير إلى المدينة التي يتم فيها استخدام البنك.

- الرابع: يتكون من 3 خانات، ويشير إلى الفرع الخاص بالبنك.

تجربة عملية في تحويل الأموال دولياً عبر سويفت

على سبيل المثال إذا أردت تحويل الأموال عبر سويفت إلى صديقك في دبي، وأنت متواجد في بلد آخر. فكل ما عليك هو الذهاب إلى فرعك البنكي، وبدوره سيطب منك:

- رقم الحساب البنكي لصديقك.

- رمز سويفت الخاص بذلك البنك.

- المبلغ والعملة المراد إرسالها.

ملاحظة: عند إرسال مبلغ مالي عبر SWIFT إلى شخص ما بعملة مختلفة، يتوجّب عليك الدفع مقابل صرف العملات الأجنبية. وكما هو معروف فإنّ البنوك تفرض رسوماً مرتفعة على تحويل العملات.

من جانب آخر، غالباً ما تستغرق عملية تحويل الأموال عبر نظام سويفت من يومين إلى 7 أيام.

بالمناسبة، هناك عدة طرق أخرى غير سويفت لإرسال الأموال دولياً، وبالتأكيد هناك إيجابيات وسلبيات لكل طريقة.

فيما يلي نستعرض لك أهم طرق إرسال الأموال دولياً عبر:

- شركات تحويل الأموال حول العالم.

- إرسال الأموال إلى حساب بنكي باستخدام ويسترن يونيون.

- بطاقات الخصم المدفوعة مسبقاً.

- المحفظة الإلكترونية.

- التحويل عبر تطبيق يامرسال.

الجدير بالذكر أن جميع الطرق السابقة لا تتطلّب وجود حساب بنكي لدى المُرسِل.

يامرسال مرونة في الإرسال وحلول مالية متكاملة

يوفّر يامرسال لمستخدميه محفظة رقمية آمنة، وحلولاً مالية متكاملة. فهو تطبيق مالي مبتكر وسهل الاستخدام، يسمح بإيداع الأموال فيه والحفاظ عليها بعملة تيثر (USDT Tether).

وما يميز عملة تيثر هو استقرارها من تغيرات سعر العملة، لأنها مرتبطة مع الدولار الأمريكي بنسبة 1:1. لذا فإنّ خيار تطبيق يامرسال يُعتبر خياراً آمناً تحفظ فيه أموالك.

ويمكن لأي مشترك في يامرسال أداء المعاملات التالية:

- إيداع الأموال: من خلال 4 طرق توفّر لك المرونة في اختيار الأنسب لك.

- إرسال الأموال: بشكل مجاني إلى حساب يامرسال آخر أينما كان حول العالم (الإرسال الداخلي)، أو عبر حوالة إلى سوريا، أو حوالة إلى مصر.

- سحب الأموال: عبر محفظتك الرقمية الخارجية USDT Tether بسهولة وأمان.

لمعرفة المزيد حول يامرسال، اقرأ: دليل يامرسال خطوة بخطوة نحو حلول مالية متكاملة.

كما يمكنك تحميل تطبيق يامرسال الآن مجاناً من هنا والبدء بمعاملاتك المالية عبر الحدود بدون قيود.